江南奕帆的主营业务为从事专业定制化微特减速电机的研发、制造和销售,基本的产品包括输配电行业储能减速电机及房车减速电机,产品应用于输配电高压开关和房车配件领域。

截至最新招股书签署日,刘锦成持有公司1,544.00万股股份,占公司发行前总股本 55.14%,为公司的控股股东和实际控制人。

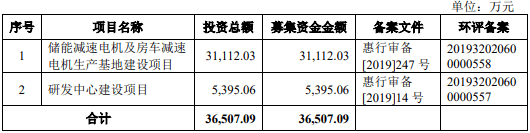

拟募集3.65亿元,将用于储能减速电机及房车减速电机生产基地建设项目和研发中心建设项目。

江南奕帆回复称公司储能减速电机产品前五名客户主要为SIEMENS集团、EATON集团、施耐德电气等行业内跨国电气企业及思源电气等上市公司客户,客户针对重要零配件的采购,其对产品质量更为关注,价格敏感度较低。公司长期从事储能减速电机产品的研发、生产和销售,在市场上获得良好口碑,产品在性能、稳定性等方面较有保证,因此公司能够获得较高的毛利率水平。

另外,江南奕帆有近八成外销收入来自美国市场,而根据2018年6月美国政府发布的对中国产品征收关税的清单,江南奕帆出口产品在加征关税之列。

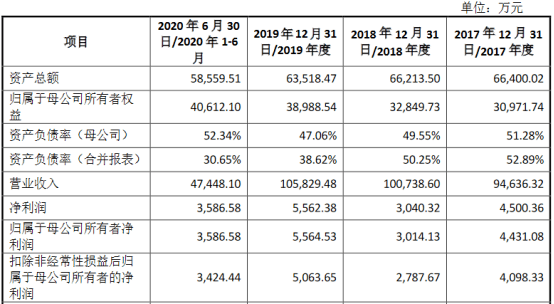

申菱环境系一家以人工环境调节、污染治理、能源利用为服务方向,致力于为数据服务产业环境、工业工艺产研环境、专业特种应用环境、公共建筑室内环境等应用场景提供人工环境调控整体解决方案的现代化企业。

本次拟公开发行不超过 6,001.00 万股,不低于发行后总股本的25%。

公司的控股股东为崔颖琦先生,崔颖琦先生直接及间接合计持有本公司40.80%股份。崔颖琦及其女儿崔梓华作为公司的共同实际控制人,合计持有公司43.38%股份,合计控制的发行人表决权比例为63.50%。

拟募资6.5亿元,将用于专业特种环境系统研发制造基地项目、补充流动资金。

公司是国内专用性空调领域多项国家标准和行业标准制定的牵头企业或参与企业,具有较强的市场影响力。公司在信息通信、交通、电力、化工、军工等细分领域具有一定竞争优势。从具体产品角度来看,公司是2019年行业内恒温恒湿机、除湿机、屋顶式空气源空调机组的主导生产企业之一,机房专用空调、洁净空调的主要生产企业之一。

申菱环境第一大客户为华为,2017-2019年度,来自华为的收入占比分别为20.94%、23.62%和36.15%。第2-5大客户收入占比与同行业平均不存在明显差异。

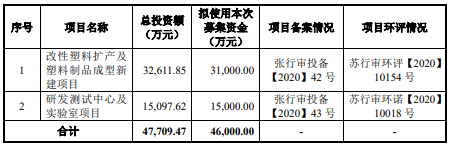

江苏博云主要从事改性塑料产品的研发、生产和销售。公司主要产品有高性能改性尼龙、高性能改性聚酯、工程化聚烯烃及色母粒和功能性母粒等,公司的产品广泛运用于电动工具、汽车零部件、家用电器、电子电气、家居类制品、医疗器械、轨道交通(高铁)等多个行业领域。

本次发行股票不超过 1,456.6667 万股,发行完成后公开发行股数占 发行后总股数的比例不低于25%。

截至最新招股书签署日,吕锋先生直接持有公司 16,625,916 股股份,占公司总股本的38.05%,并通过众韬管理间接控制本公司2.75%的股权,是公司的控制股权的人及实际控制人。

拟募资4.6亿元,将用于改性塑料扩产及塑料制品成型新建项目、研发测试中心及实验室建设项目。

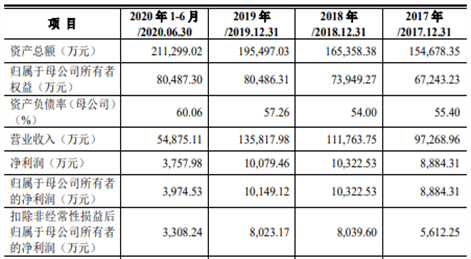

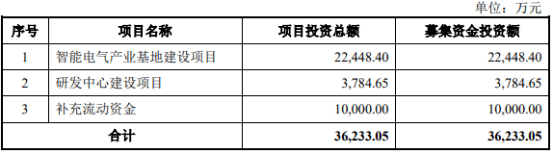

中熔电气的产品包括电力熔断器、电子类熔断器、激励熔断器。主要应用于新能源汽车、新能源风光发电及储能、通信、轨道交通等市场领域。阳光电源、宁德时代、比亚迪等均是其重要客户。

本次拟公开发行不超过1,657万股,占公司发行后总股本的比例不低于25%。

截至最新招股书签署日,公司无控制股权的人,第一大股东为方广文,实际控制人为方广文、刘冰、汪桂飞、王伟。四人合计直接持有公司36.6521%的股份、合计控制公司 50.7124%的股份。

拟募资3.62亿元,将用于智能电气产业基地建设项目、研发中心建设项目、补充流动资金。

深交所曾在问询中要求中熔电气对2019年以来对比亚迪供应链销售收入大幅减少的情况,要求进一步说明与主要客户合作、订单获取的稳定性和可持续性。

中熔电气回复称受新能源商用车销量下滑以及比亚迪围绕新能源汽车进行全产业链布局的影响,2019年比亚迪供应链减少了对公司产品的采购,以及受2020年上半年新冠疫情疫情影响及新能源汽车市场需求变化影响,导致公司对其销售金额较上年同期减少。

公司主要是做微波介质陶瓷元器件的研发、生产和销售,产品包括介质波导滤波器、TEM介质滤波器、介质谐振器、介质天线等多种元器件,主要用于射频信号的接收、发送和处理,在移动通信、雷达和射频电路、卫星通讯导航与定位、航空航天与国防科工等领域得到广泛应用。

截至最新招股书签署日,公司的控股股东为灿勤管理,持有发行人14,742.3252万股股份,占发行人总股本的49.14%。实际控制人为朱田中、朱琦和朱汇,朱田中与朱琦、朱汇为父子关系,三人合计控制发行人95.42%的股份。

此次IPO拟募资38.36亿元,用于新建灿勤科技园项目、扩建5G通信用陶瓷介质波导滤波器项目、补充流动资金。

灿勤科技是华为5G宏基站滤波器的第一大供应商,相应的,公司营收也较为依赖华为。

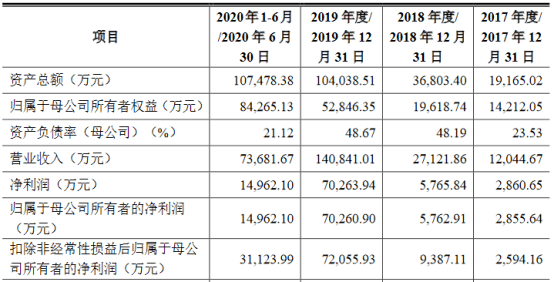

据招股书,报告期内,第一大客户华为是公司营业收入的主要来源,灿勤科技经营业绩的大幅增长主要依赖于对华为销售收入的快速增长。2018年、2019年和2020年1-6月,发行人的销售订单绝大部分来自华为。报告期,公司来自华为的收入占营业收入的比例分别为20.67%、50.87%、91.34%和92.68%。

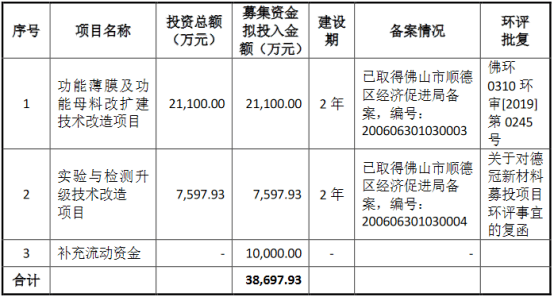

公司主要从事功能薄膜、功能母料的研发、生产与销售,为客户提供功能性双向拉伸聚丙烯薄膜和双向拉伸聚乙烯薄膜基材、功能母料,基本的产品包括无胶膜、标签膜、消光母料等。

本次拟公开发行不超过3,333.36万股(不含采用超额配售选择权发行的股票数量),占本次发行后公司总股本的比例不低于25%。

截至最新招股说明书签署日,罗维满直接持有公司股份为7.0187%,谢嘉辉直接持有公司股份为3.2945%,张锦棉直接持有公司股份数为3.2502%,此外,罗维满、谢嘉辉、张锦棉通过德冠集团控制公司股份为50.8618%,因此实际控制人最终控制公司股权比例达到64.4252%。

此次IPO拟募资3.87亿元,用于功能薄膜及功能母料改扩建技术改造项目、实验与检测升级技术改造项目及补充流动资金。

发行人目前在原材料采购方面对主要供应商存在一定的依赖性,供货渠道较为集中。2017年度、2018年度、2019年度和2020年1-6月发行人向前五名供应商合计采购金额占年度采购总额的占比分别是71.12%、64.93%、67.45%和61.89%。

深圳大象投资顾问有限公司(原“深圳市前瞻投资顾问有限公司”)前身创建于1998年,总部在深圳,并在北京、杭州、济南设有办公室。大象投顾是中国最早专注于IPO咨询的机构,也是目前市场占有率最高的机构。以当年在审企业及成功过会公司数计算,公司已连续9年排名第一。

截至目前公司已服务上千家优质中国企业,包括公牛集团、欧派家居、美年健康、香飘飘、珀莱雅、豫园股份、杭可科技、东山精密、跨境通、奥飞娱乐、星辉娱乐、盈峰环境、海格通信、精测电子、创业惠康、香港珠宝、卓越教育等在内的500多家优秀企业成功在境内外长期资金市场上市,全方面覆盖TMT、装备制造、医疗健康、消费品、能源化工、节能环保、汽车及零部件、文化娱乐等主要行业。返回搜狐,查看更加多